短线股票配资是配资技巧的其中一种,操作短线配资交易,投资者可以提前做好交易计划,由于短线配资涉及到到股市的波动变化风险会很大,只有善于操作波段的投资者比较适合,讲究就是时机。

近期数字经济板块热度较高,03/24TMT板块成交额占全A比重升至46%,市场热议公募基金正增配TMT板块。回顾历史,15年以来公募基金大幅调仓的现象共出现过两次,分别是15-16年基金持仓从TMT转向白酒、20-21年基金持仓从白酒转向新能源。本篇报告回顾分析以上两次公募基金大调仓持续的时间及背后原因,并展望这次基金调仓如何演绎。

15-16年公募大调仓:TMT到白酒

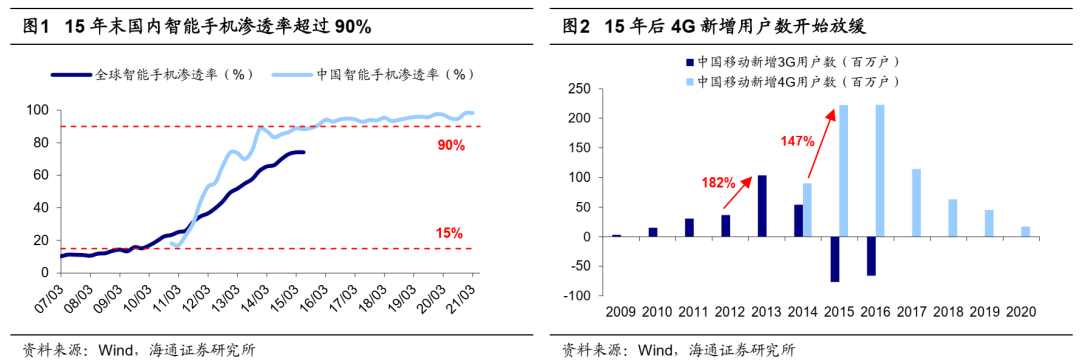

12-15年移动互联浪潮全面爆发,随着智能移动设备的普及、3G技术的成熟、4G的商用、“互联网+”概念的兴起,TMT板块基本面抬升。随着TMT板块业绩得到验证,公募基金对TMT的配置力度上升到历史高位,基金重仓股中TMT行业占比从12Q1的7%持续上升至15Q4的30.8%。

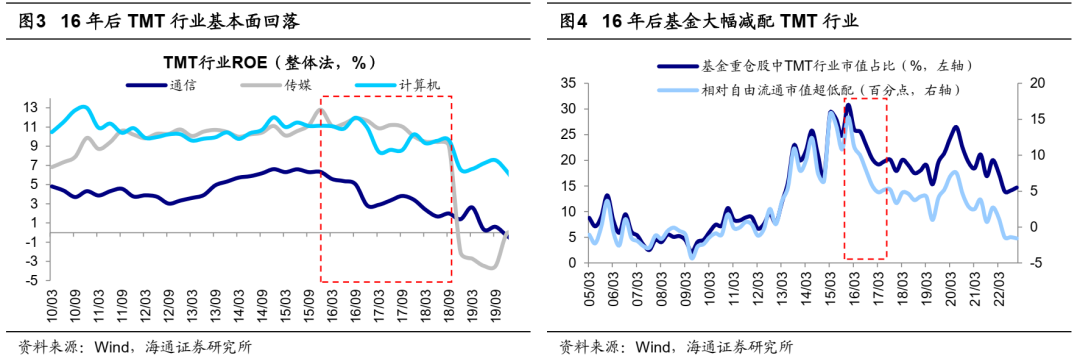

15-16年公募持仓从TMT转向白酒,调仓持续4个季度。15-16年移动互联周期结束,产业链基本面开始下滑。15年末智能移动设备产业发展进入成熟期,智能手机渗透率突破90%,此后智能手机销量震荡下滑,渗透率的提升开始放缓甚至停滞,TMT产业链基本面开始下滑。如计算机、传媒ROE从15Q4的高位开始回落,计算机ROE从15Q4的11%下降至18Q4的6%,传媒ROE从15Q4的18%下降至19Q3的-5%。TMT基本面下滑也导致公募基金开始大幅调仓,基金重仓股中TMT行业占比从15Q4的30.8%大幅下降至16Q4的20.3%,相对自由流通市值的超配力度也从15Q4的13个百分点下降至16Q4时的8个百分点。17-19年TMT在基金重仓股中占比维持在20%左右的水平,可见这次公募基金大规模减仓TMT持续了4个季度。从TMT细分行业来看,前期基金配置力度上升较多的计算机和传媒减仓也更多,基金重仓股中计算机行业占比从15Q4的18%大幅下降至16Q4的9%,基金重仓股中传媒行业占比从8%下降至8%。此后基金重仓的方向逐渐转向以白酒为代表的消费板块,基金重仓股中白酒行业占比从15Q4的3%上升至20Q4的18%。

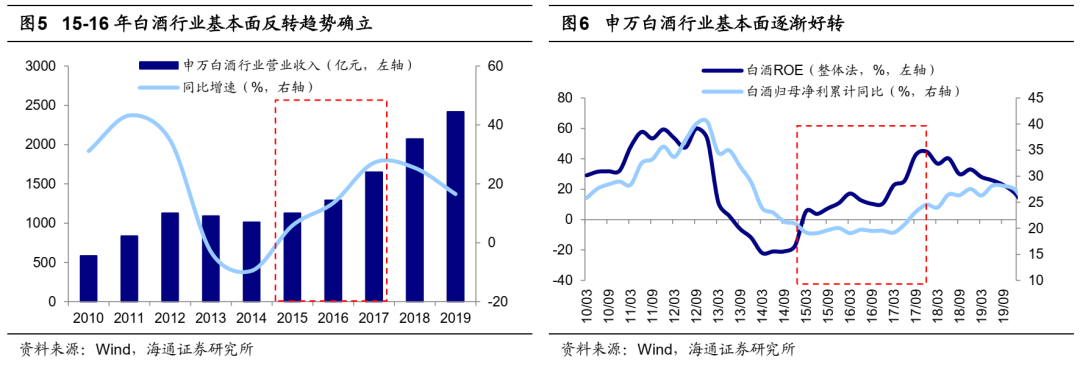

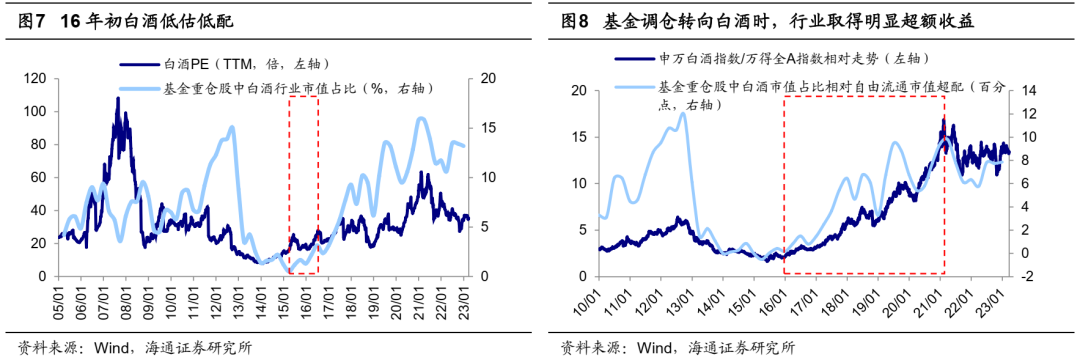

公募持仓此消彼长,增配白酒的背后是基本面反转叠加低估低配。从基本面看,15-16年起,在消费升级+份额集中驱动下,白酒行业开始进入复苏周期,基本面温和反转的趋势逐渐确立。15年申万白酒行业营业收入为1126亿元,同比增长9%,结束了连续两年的下滑状况。16年白酒更是实现营业收入1293亿元,同比增速上升至16%,反转趋势进一步巩固,白酒行业上市公司营业收入已经超过12年巅峰时期的水平。与此2016年一季度开始,五粮液、洋河、古井、酒鬼酒、山西汾酒、顺鑫农业等多家公司相继上调出厂价格,掀起了行业久违的涨价潮。白酒行业企业盈利开始修复,申万白酒ROE在16Q1见底11%,随后上升至18年25%以上。从市场面看,当时白酒低估低配。估值方面,16年初时申万白酒PE为18倍,明显低于05-15年PE均值的32倍,处05年以来从低到高25%分位,安全边际高。基金配置方面,15Q4基金重仓股中白酒行业市值占比仅3%,低于05-15年间均值的3%;相对自由流通市值超配比例为0.8个百分点,同样低于05-15年间均值的4个百分点,存在较大的增配空间。随着白酒行业景气度逐步回暖,业绩逐渐释放,低估低配的白酒迎来公募基金的明显增持。伴随着基金加大对白酒的配置力度,白酒行业相对市场取得明显超额收益,16-20年申万白酒指数累计涨幅达653%,同期万得全A指数为6%。

20-21年公募大调仓:白酒到新能源

我们在前文提出,15-16年起,在消费升级+份额集中驱动下,白酒行业开始进入复苏周期,基本面反转趋势确立,低估低配下白酒迎来公募基金的明显增持。基金重仓股中白酒行业市值占比从15Q4的3%上升至21Q1时的18%。

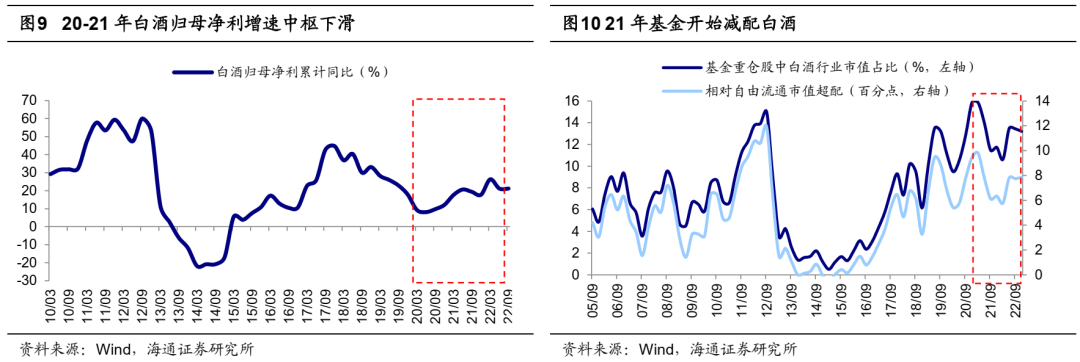

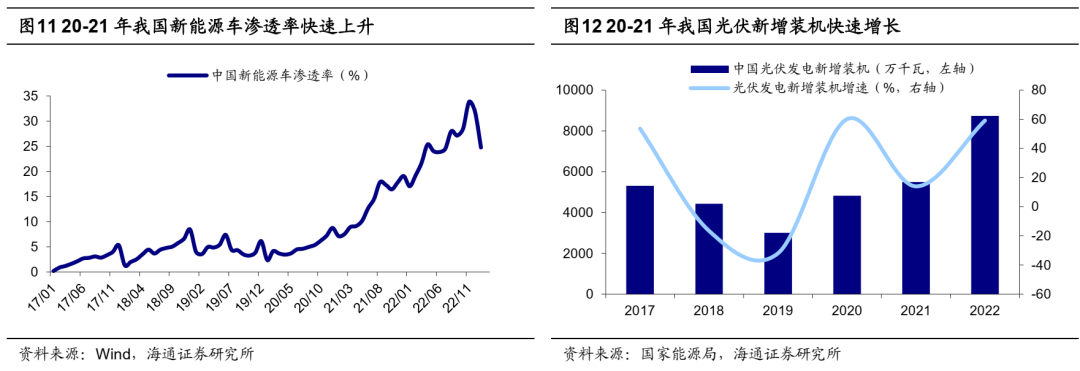

20-21年公募持仓从白酒转向新能源,调仓持续3个季度。而20-21年申万白酒行业企业盈利增速下滑,白酒归母净利同比增速均值从16-19年间的26%下降至20-21年间的17%。白酒归母净利增速中枢的下移也导致公募基金开始大幅调仓,基金重仓股中白酒行业占比从21Q1的高点18%下降至21Q4的17%。如剔除市值影响,从相对自由流通市值超配比例的视角来看,基金对白酒的超配比例在19Q2达4个百分点,此后基金对白酒的超配水平维持在高位,21Q1时开始大幅减仓,基金重仓股中白酒市值占比相对自由流通市值的超配水平从21Q1的8个百分点下降至21Q4时的3个百分点。从时间上看,这次公募基金大规模减仓白酒持续了3个季度。这一阶段基金重仓的方向逐渐转向高景气的新能源板块。20年开始,公募基金就在逐渐增加对新能源的配置力度,基金重仓股中新能源板块市值占比从20Q1的4%大幅上升至21Q4的22%。从细分产业链来看,基金重仓股中新能源车产业链市值占比从20Q1的4%上升至21Q4的19%,基金重仓股中光伏风电产业链市值占比从20Q1的7%上升至21Q4的7%。

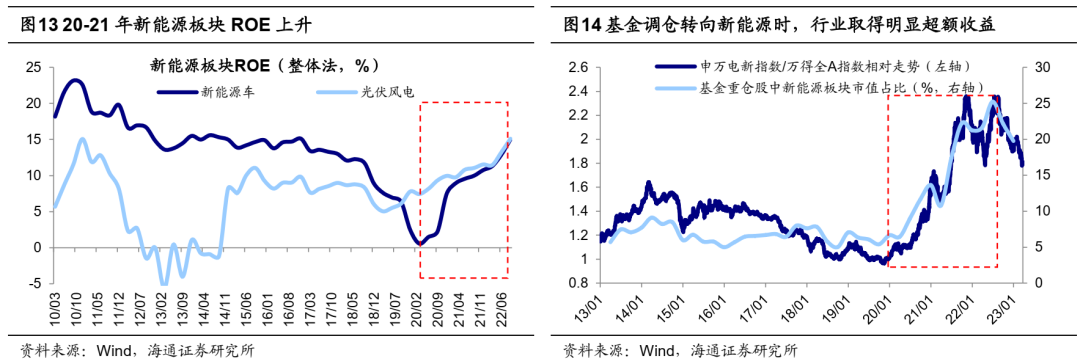

基金调仓转向新能源的背后是其景气度更高。从基本面看,政策支持+技术进步推动下,新能源产业周期逐步演绎,产业链基本面持续上行。光伏单晶PERC电池技术量产转换效率不断提升,风电机组的大型化持续为风力发电降本增效,新能源车的续航里程和电池组能量不断提升。技术进步是新能源大规模发展应用的基础,政策的支持也进一步加速了新能源产业的渗透。风电光伏方面,20年我国风电新增装机量增速达178%,光伏新增装机量增速达60%。新能源车方面,21年新能源汽车销量达352万辆,较20年同比增长157%,新能源汽车渗透率也达到19%,较20年的9%大幅提升。新能源产业链高景气在上市公司业绩上也逐渐体现,新能源车ROE从20Q1的0.6%上升至21年的10%以上,风电光伏ROE从19Q1的5%上升至21年的11%左右。从市场面看,20年初新能源板块估值、基金配置力度都不算高。估值方面,光伏风电PE估值为26倍,处13年以来15%分位。基金配置方面,20Q1基金重仓股中新能源板块市值占比为4%,略低于13-19年间均值的7%;相对自由流通市值的超配比例为0.9个百分点,接近13-19年间均值。随着新能源产业周期逐步演绎,产业链基本面持续上行,估值和基金配置力度都不高的新能源板块迎来公募基金的明显增持。随着基金加大对新能源的配置力度,新能源板块相对市场取得明显超额收益,20-21年申万电新指数累计涨幅达188%,同期万得全A指数为37%。

公募调仓转向TMT或将持续一段时间

借鉴历史上基金大调仓,16年公募基金持仓从TMT转向白酒、20-21年从白酒转向新能源,减仓前期重仓板块的时间大约持续3-4个季度,加仓新板块的持续时间则更长,如16年后基金加仓白酒持续约4年、20年后基金加仓新能源持续2年多。基金调仓的背后逻辑是白酒和新能源板块的业绩释放、且估值配置力度处在较低水平。

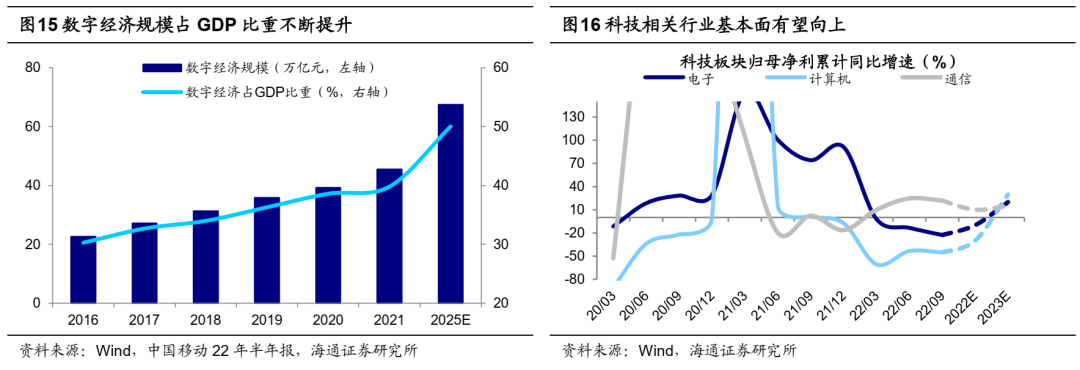

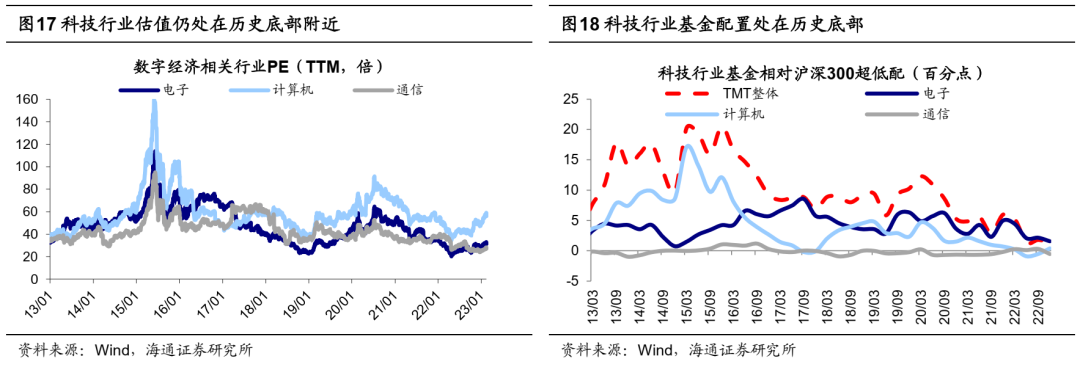

政策+技术双轮驱动提振TMT行业基本面,基金持仓或从新能源转向TMT。回到当下,政策和技术双轮驱动有望提振TMT行业基本面。政策方面,国务院机构改革重组科学技术部、设立国家数据局,将推动科技自主创新和数字经济发展。3月16日中共中央、国务院印发了《党和国家机构改革方案》,宣布组建中央科技委员会,加强党中央对科技工作的集中统一领导。我们认为未来国家将自上而下统筹科技产业的发展,提供更多的资源支持。技术方面,3月15日OpenAI发布GPT-可以接受像输入并理解像内容,并且在许多专业和学术基准测试中已做到人类水平的表现。3月16日百度发布新一代大语言模型、生成式AI产品文心一言,对标ChatGPT。3月17日微软推出融入GPT-4技术的Office产品,能自动生成文档、电子邮件、PPT。数字经济辐射硬件、软件、服务商等TMT领域,有望提振行业基本面,我们预计TMT板块23年归母净利润同比增速有望达到25%左右,在大类行业中增速最快且环比改善幅度最明显。细分行业来看,22/23年计算机归母净利润增速达-30%/30%、电子归母净利增速达-10%/20%、通信归母净利增速达10%/15%。当前TMT板块整体仍是低估低配,从估值看目前通信自13年来PE分位数为10%,电子23%;从基金配置看,22Q4公募基金对TMT行业整体的超配比例处在13年以来最低水平,基金重仓股中计算机市值占比相对于沪深300的超配比例处13年以来13%分位,电子为5%分位,通信为26%分位。22Q4基金已开始增持TMT板块,基金重仓股中TMT行业占比从22Q3的14%上升至22Q4的15%,随着政策+技术驱动下数字经济发展提速,公募基金或将持续增配TMT板块。

短期雨后彩虹已现,全年市场仍将春意盎然。近期在瑞士政府和金融监管机构推动下,瑞银收购瑞士信贷,市场对金融业稳定的担忧有所缓解,我们在上周周报《短期关注海外的雨后彩虹-20230318》中提出短期“阵雨”已过,关注雨后彩虹。上周雨后彩虹已经出现,全球主要权益市场均有所上涨,上证指数涨0.5%、标普500涨4%、恒生指数涨0%、富时100指数涨0%。但需要注意的是,“雨季”未完,由于美欧央行仍在加息,未来一段时间海外市场的扰动因素仍存,如近日德意志银行的风险成为市场新的关注点。全年维度来看,美联储加息周期将结束,国内在稳增长政策支持下宏微观基本面进一步走向复苏,居民资产配置力量正推动公募资金入市,23年A股春意依旧盎然,将呈现震荡上行态势。

行业配置上,数字经济为代表的TMT是全年主线,并重视“中特估值体系”。我们从去年底年度策略《旭日初升——2023年中国资本市场展望-20221203》就一直把数字经济作为第一主线,逻辑在于政策和技术的双轮驱动,TMT基本面更优,基金增持或正在途中。除了数字经济之外,“中特估值”也值得重视,有望成为今年投资的次主线。目前A股央国企的估值依然不高,目前中证民企指数PE为39倍,中证国企指数PE仅为12倍。未来随着政策持续发力以及评估体系更加完善,A股央国企依然有较大的投资机会。

除了上述两条主线之外,消费领域也有结构性机会。未来疫情扰动渐去叠加政策支持有望推动消费基本面改善,但从市场面维度看22年10月底以来消费板块股价已有修复,未来需关注消费板块业绩弹性更大的领域。消费行业中前期供给收缩明显的行业业绩弹性将更大,结合市场面数据来看,当前估值相对合理的啤酒、酒店、黄金珠宝行业或相对较优。

选择线上配资交易模式的配资用户要结合自身情况,选择正规的线上配资平台,对于一些成交量不稳定的配资公司,要提高谨慎,如果是业绩保持良好的配资公司可以根据自己的意愿选择,合理持有,及时制定止损策略。

文章为作者独立观点,不代表华夏配资观点

金股宝配资2023-07-24

#投ETF选行业轮动还是宽基躺平# 网页链接{#选择“行业轮动”还是选择“宽基躺平”?#} 大牛站反方,选择“宽基躺平”。大牛是个股票,能力不行,但是知道基金经理厉害,所以,我相信经理。同时,基金就是买的一揽子股票,不能以短期看待,作为基民我们要摆好心态,静待花开。闪电操盘2023-04-10

私募大佬加仓有色、医疗股,但不关注人工智能题材股;首批全面注册制企业周一上市,主板新股交易制度有四大变化;央行连续出手增持,股票大概率会慢慢向场外摇人,等反弹多了,就会跑步进场了。2023年的结构性牛市正在奔赴而来,关键是行业的节奏,不要追涨热门题材股。牛股远期策略2023-04-06

你们说股民好骗大家看消息股票,追涨杀跌,!股民你说不好骗,的确也不好骗,大家逻辑直接想到离婚套下现,的确我也这样想的!