谈及配资服务操作,或者很多小伙伴都嗤之以鼻,因为觉得没有什么难度。但事实上,这里面的学问大着,如果没有认真仔细地了解清楚是很容易吃大亏的,所以今天小编给大家分享配资服务操作前需要了解哪些问题?分别如下:

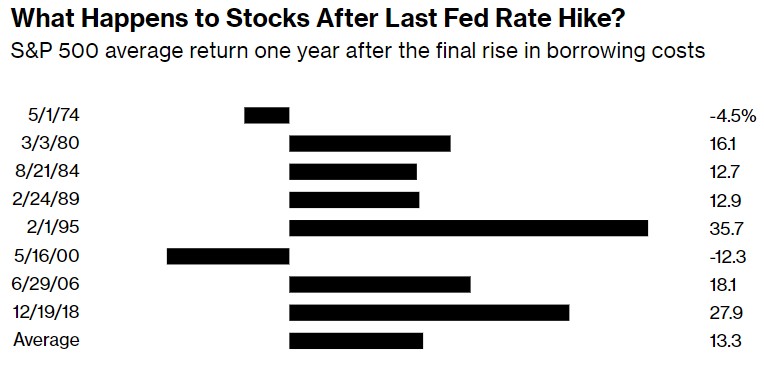

以史为鉴,如果美联储激进的政策收紧行动真的接近尾声,美国股市多头似乎有所支撑。根据StrategasSecurities的数据,在之前的8个货币紧缩周期中,标普500指数在最后一次加息后平均每年上涨13%。与此美国消费者目前基本保持活力和健康,第一季度企业盈利正在重振大型科技公司,供应瓶颈正在缓解。所有这些似乎都增加了新一轮牛市周期的可能性,类似于1990年代中期。

然而,基金经理们并没有踊跃入市。根据EPFRGlobal的数据,截至4月26日的一周内,又有27亿美元资金从美国股票基金撤出。

令人担忧的是,借贷成本上升可能会加剧银行业的持续动荡,同时削减美国经济关键领域的信贷。与此历史提供了一些警示故事。在1970年代和互联网泡沫期间,过量的货币工具,以及其他因素,伤害了经济。

正因为如此,美联储本周的利率决议是多头和空头拉锯战的关键时刻,而且可能为未来的市场走向埋下伏笔。市场预计当地时间周三美联储将再次加息。

WilmingtonTrustInvestmentAdvisors策略师TonyRoth表示:“市场的时机是有风险的。一旦我们能看穿通胀,等到美联储开始降息,我们就会进入下一个周期,股市就能繁荣起来。但据我们估计,这要到明年才会发生。”他预计,标普500指数在今年剩余时间内将处于区间波动,但随着经济状况恶化,可能跌至3600点的低点。

历史证明,在美国通胀水平相对较低的环境下,比如1990年代,在加息周期结束时买入股票被证明是一种成功的策略。但据美国银行的数据,根据1970年代通胀时代的数据,每次加息后的三个月股市都会下跌。这也是美国银行投资策略师MichaelHartnett呼吁投资者“卖出最后一次加息”的原因之他预计,标普500指数的反弹将受到利润下降和经济衰退威胁的阻碍。

与此即使掉期交易员普遍认为未来的货币政策会更加宽松,也无法保证市场友好型的降息会很快到来。毕竟,当美国失业率看起来如此宽松时,美联储从未放松过借贷成本。由于未来经济走势的信号喜忧参半,许多投资者都在观望。

PictetAssetManagement高级投资经理ShanielRamjee表示:“我们不知道经济真正放缓到衰退的地步需要多长时间。”

世界大型企业联合会领先经济指数已连续12个月为负值。RDMFinancialGroup首席投资官MichaelSheldon表示,在过去50年里,这种情况只出现过3次——1974年、1980年和2008年——而每次都是美国经济已经陷入衰退。接受彭博调查的经济学家预测,美国经济将在第三和第四季度收缩。

但Ramjee等人认为,美国经济可能会在更长时间内避开低迷。例如,美国3月份的储蓄缓冲看起来很健康,为1%,为2021年12月以来的最高水平。Ramjee补充道:'经济更有可能走向多个季度的低增长,而不是衰退。到今年年底,股市仍有可能反弹。对投资者来说,过早或持续太久过于选择防御是危险的。”

参与合法股票配资的优势主要是在于提高了配资用户的账户安全保障性,同时也能提供盈利的机会,因此,配资者在操作之前一定要选择正规的配资公司,提前做好交易的准备。

文章为作者独立观点,不代表华夏配资观点